▶【相談事例02|子育て世代・41歳夫婦・教育費と老後資金の見直し】

「新NISAを始めたけど、このままで大丈夫なのかな?」

「教育費、住宅ローン、老後資金…ちゃんと準備できてる?」

そんな不安を抱えている方も多いのではないでしょうか。

今回は、8歳・6歳のお子さんを育てる共働き夫婦のご相談事例をご紹介します。

なんとなく将来が不安…という感覚を“見える化”して、前向きに資産形成へと進んでいったプロセスを、ぜひご覧ください。

相談者さんプロフィール(仮名)

- 相談者さんご夫婦(ともに41歳)

- 長男8歳、長女6歳の4人家族

- 共働きで、それぞれに住宅ローンあり

- ご相談のきっかけは、知人からの紹介とマネーセミナーへの参加

ご相談のきっかけ:セミナーで“気づき”が

参加されたマネーセミナーでは、「債券ってなに?」という初歩的な疑問からスタート。

しかし講座を通じて、インデックス投資の中に軍需産業が含まれていることを知るなど、資産運用の裏側を初めて知るきっかけとなりました。

特に印象的だったのは、

- 教育費をどのように準備していくべきか?

- 今のやり方で本当に合っているのか?

という、準備はしているけど「正しいのか不安」という感覚だったそうです。

ご相談内容(個別面談での主な質問)

- 新NISAの積立はこのままでいい?

- 学資保険を含む生命保険の内容は見直した方がいい?

- 企業型DC(確定拠出年金)を導入するか悩んでいる(2025年5月までに決定必要)

- 財形200万円は残しておくべき?それとも運用に回す?

- 教育資金と老後資金、将来的にどのくらい必要?

💼 現在の資産状況を整理してみると…

まずは、現在の保有資産と積立内容を一緒に“棚卸し”しました。

🔸現在の金融資産

| 項目 | 金額 | 用途・備考 |

|---|---|---|

| 給与口座 | 約20万円 | 日常の出入り用 |

| 財形貯蓄 | 約250万円 | 元本保証型、使途未定 |

| 児童手当の貯金 | 約200万円 | 教育資金に充当予定 |

| 学資保険の解約返戻金 | 約170万円 | 教育資金として再活用 |

| 個人年金保険 | 約85万円 | 老後資金用 |

| NISA口座残高 | 約94万円 | 主に老後資金用、インデックス中心 |

▶ 合計:約820万円(用途を明確に振り分け中)

🔸毎月の積立状況

| 項目 | 金額 | 用途 |

|---|---|---|

| 児童手当積立 | 2万円 | 教育資金(運用へ) |

| 学資保険積立 | 2万円 | 教育資金(運用へ) |

| 財形積立 | 1万円 | 老後資金 |

| 個人年金積立 | 1万円 | 老後資金 |

| NISA積立 | 3万円 | 老後資金 |

▶ 月9万円の積立を継続中。

🎓 教育資金の見直しと資産運用への転換

相談者さんは、以前から日本の保険会社の学資保険に加入し、毎月2万円を積み立てていました。

ただ、ライフプランを一緒にシミュレーションしてみると…

このまま学資保険を継続しても、想定する教育費の目標額(600~800万円)には届かない可能性が高い

ということが判明。

そこで、学資保険は途中解約し、解約返戻金(170万円)と児童手当分(200万円)を合わせて、教育資金として資産運用系の商品へ切り替える方針に。

あわせて月々の2万円の積立も、同様に運用へ振り分け直しました。

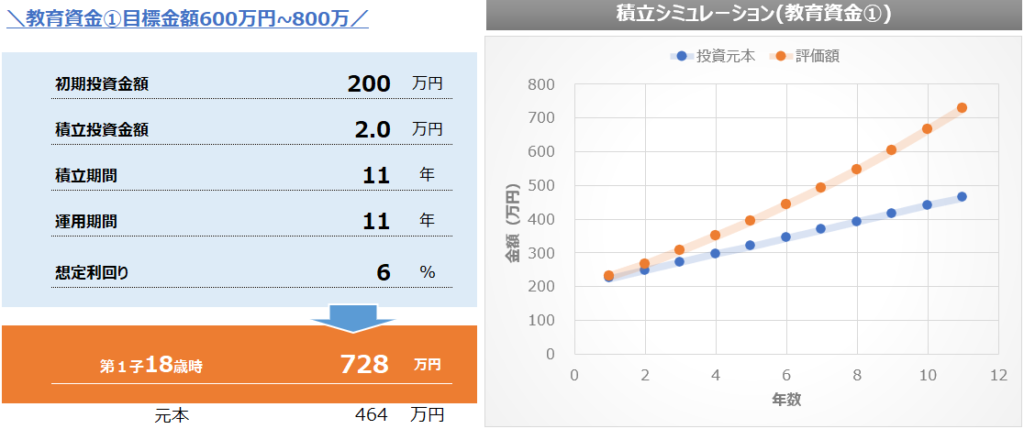

📊 教育資金のシミュレーション結果

第1子(現在8歳):目標600〜800万円

- 初期投資:200万円

- 積立:月2万円

- 想定利回り:年6%

- 運用期間:11年

▶ 18歳時に728万円(元本464万円)

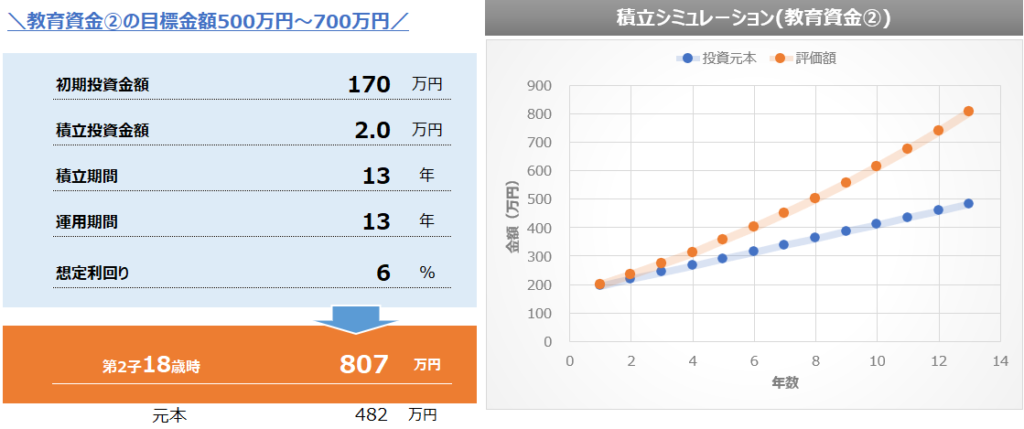

第2子(現在6歳):目標500〜700万円

- 初期投資:170万円

- 積立:月2万円

- 想定利回り:年6%

- 運用期間:13年

▶ 18歳時に807万円(元本482万円)

✅「学資保険では到達できないかも」という不安が、運用設計を通じて解消

✅「数字で根拠が見えたことで、積極的に準備できる気持ちになれた」とのことでした

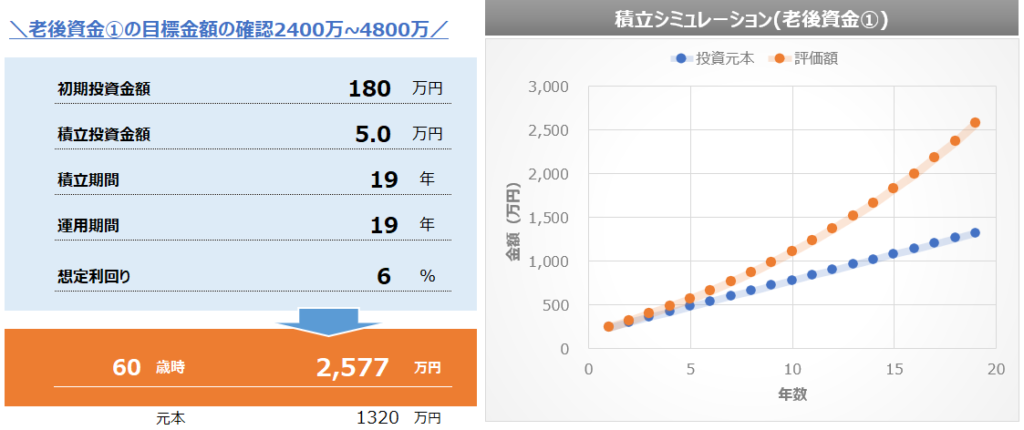

👵 老後資金の準備状況

- 公的年金:夫婦で月12万円想定

- 自助努力による目標:月10万〜20万円 × 19年間(=2,400万〜4,800万円)

現在の準備:

NISA・個人年金・財形など → 約820万円相当

毎月の積立:老後資金向けに計5万円

試算結果:

初期投資180万円+月5万円積立(利回り6%)→ 60歳時に2,577万円

▶ 最低ラインの目標はクリアできる見通しに!

👨👩👧 生命保険も“見える化”が大事

相談者さんは、子どもの教育費のために加入した日本の保険会社の学資保険をきっかけに、家族全体の生命保険も契約されていました。

詳しく見ていくと、

- 教育資金としての準備はすでに十分にできていた

- 必要以上の保障や長期の契約が家計を圧迫していた

という状態だったため、必要保障額をライフプランに合わせて再計算し、内容を見直すご提案をしました。

その結果、保険料の支出を抑えられたことで、老後資金や教育資金の積立により多く回せるようになりました。

🏠 家計のリアルとお金の分担

- 住宅ローン合計:約6,000万円(夫婦別々で契約) - 妻:1,180万円(支払は月3,000円) - 夫:残り大部分(毎月12万円を返済)

- 生活費は夫から妻へ5万円渡して、妻がやりくり

→ 子ども関連の支出も含めて、日々の管理は主に妻側で担当

▶ お金の流れや役割分担を改めて整理することも、安心につながる一歩です。

ご提案とその後の変化

✅ 教育資金は運用に切り替えることで、目標達成にメド

✅ 老後資金は企業型DCやNISAを活用して加速

✅ 生命保険は必要保障額に基づきスリム化、家計にゆとりが生まれた

✅ 財形は一部を流動性確保、一部を運用へ

ご相談後の声

「自分たちなりに準備してきたつもりだったけど、何が正しいか分からなかった。数字で“見える化”されて、すごく安心した」

「保険も含めて、家計全体のバランスを見直す機会になった。相談してよかった!」

最後に:未来の安心は“今の行動”から

お金の不安は、“見えないこと”が原因のことも多いです。

でも、一度立ち止まって「見える化」してみることで、

“やるべきこと”と“やらなくていいこと”が整理され、将来に向けて前向きに動き出せるはずです。

✅ これから新NISAや企業型DCを始める方も

✅ 学資保険や保険の見直しを考えている方も

まずは「今の状態」を把握することから始めてみませんか?

💬 無料の個別相談はこちらから

👉【リンクを挿入】